Publié le

Publié le Entretien avec Denis Kessler, Président de Scor dans le N°130 de la revue Risques

« L’assurance confrontée à un monde de ruptures »

Entretien réalisé par Jean-Hervé Lorenzi, Gilles Bénéplanc, Pierre Bollon, Philippe Trainar et Daniel Zajdenweber.

Risques : Y a-t-il un risque réel de retour de l’inflation ? Si oui, quelles en seraient les conséquences pour l’assurance ?

Denis Kessler : L’inflation est bel et bien de retour ! Alors qu’elle est restée à des niveaux bas durant les trois dernières décennies, et s’est même maintenue à des niveaux historiquement bas depuis la grande crise financière de 2008, l’inflation accélère très fortement depuis un an. Elle s’établit aujourd’hui à des niveaux record, qui n’ont pas été observés depuis plus de quarante ans aux Etats-Unis et qui n’ont jamais été atteints en Europe depuis la création de l’euro. Le Fonds monétaire international prévoit une inflation supérieure à 7 % dans le monde en 2022 !

Selon moi, du fait de la politique de quantitative easing mise en œuvre par les banques centrales après la grande crise financière, les conditions pour un retour de l’inflation étaient réunies depuis plusieurs années. Ces politiques monétaires accommodantes ont en effet très fortement gonflé la base monétaire, dilaté les bilans des banques centrales et abaissé les taux d’intérêt à des niveaux historiquement bas… permettant au niveau d’endettement mondial d’atteindre des niveaux historiquement hauts. Dans ces conditions propices au retour de l’inflation, la pandémie de Covid-19 a joué un rôle de « catalyseur » en influant directement ou indirectement sur plusieurs facteurs qui se sont conjugués :

- une demande en forte hausse, soutenue tant par des politiques budgétaires expansionnistes (notamment aux Etats-Unis), visant à stimuler l’économie après le « creux » de la pandémie, que par le surplus d’épargne accumulé par les ménages pendant la période de faible consommation en 2020 et 2021 ;

- une offre contrainte, avec des pénuries d’intrants et des goulots d’étranglement dans les chaînes de production et d’approvisionnement, la flambée de la demande ayant pris certains fabricants au dépourvu, et ce d’autant plus que la pandémie et les confinements ont contribué à épuiser les stocks et que de nombreux secteurs, comme le transport maritime, n’ont guère investi depuis le début de la crise financière ;

- une augmentation nette des coûts de production, avec une hausse rapide des prix des matières premières et de l’énergie, exacerbée par les goulots d’étranglement du transport maritime mondial, par les réductions de production des pays de l’Opep et de la Russie, ainsi que par la guerre en Ukraine et ses conséquences tant directes (impact sur la production et les exportations ukrainiennes) qu’indirectes (sanctions imposées à la Russie, troisième producteur de pétrole et deuxième producteur de gaz naturel au monde) ; et des pénuries de main-d’œuvre, liées aux réorientations professionnelles de certains salariés touchés par la pandémie et au retrait, temporaire ou définitif, d’un grand nombre de personnes du marché du travail, qui alimentent désormais l’inflation des salaires.

Cette hausse des prix sera-t-elle seulement passagère, transitoire ? ou s’agit-il d’un phénomène persistant, pérenne ? Je pense pour ma part que les tensions inflationnistes actuelles sont alimentées par des forces « structurelles » à l’œuvre.

- En premier lieu, le niveau record d’endettement public, qui crée de facto une forme d’imbrication entre la politique monétaire et les politiques budgétaires/fiscales, dans la mesure où un niveau élevé d’inflation peut être vu par certains Etats comme un moyen relativement « aisé » de réduire leur niveau réel d’endettement.

- En deuxième lieu, le caractère « autoréalisateur » de l’inflation, qui fait qu’elle est structurellement difficile à contenir une fois qu’elle a resurgi brutalement, en raison :

- du caractère autoentretenu de la spirale prix/salaires, un phénomène déjà amorcé non seulement aux Etats-Unis mais aussi au niveau mondial, notamment sur le marché des cadres ;

- de l’érosion inévitable de la crédibilité des banques centrales, dans la mesure où une inflation durablement élevée entame la confiance des agents économiques dans la capacité des banques centrales à contrôler l’inflation, ce qui augmente les anticipations inflationnistes et alimente encore plus l’inflation. Une banque centrale soutenant que l’inflation n’est que transitoire applique de fait la méthode Coué…

- En troisième lieu, l’accélération de la « refragmentation » du monde, avec la montée du protectionnisme, du populisme et du nationalisme, les guerres commerciales, le développement du bilatéralisme au détriment du multilatéralisme, la « démondialisation » ainsi que la refonte des chaînes de production et d’approvisionnement au lendemain de la pandémie ; ces évolutions augmentent nécessairement les coûts de production.

- Enfin, la transition énergétique, le « verdissement » de l’économie et la baisse des investissements dans les énergies fossiles qui, toutes choses égales par ailleurs, contribuent à la hausse des prix de l’énergie qui se diffuse dans toute l’économie.

Pour toutes ces raisons, l’inflation devrait se maintenir à un niveau élevé de manière durable.

La montée des tensions inflationnistes couplée aux développements géopolitiques et au ralentissement de l’économie chinoise dû à la lutte contre la Covid-19 menace la reprise économique mondiale. La sortie des politiques monétaires accommodantes s’annonce plus que délicate pour les banques centrales, puisque le resserrement monétaire requis pour maintenir l’inflation sous contrôle pourrait se traduire, s’il est mal géré, par de graves difficultés économiques et financières.

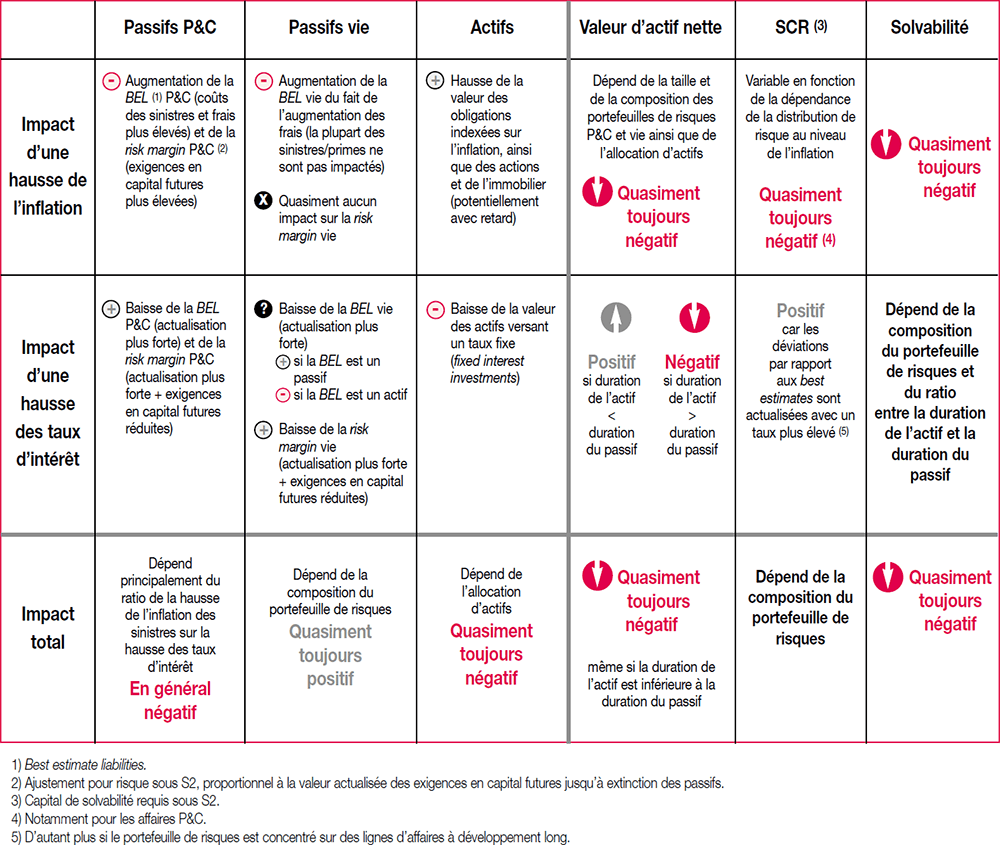

Le passage non anticipé à un régime d’inflation plus élevée – et de taux d’intérêt plus élevés, les investisseurs exigeant des rendements plus élevés pour compenser l’augmentation de l’inflation (relation de Fisher) – impacte significativement tant la valeur d’actif nette que la solvabilité des (ré)assureurs.

L’activité de (ré)assurance de dommages et de responsabilité (P&C) est très sensible à l’inflation car les coûts des sinistres sont directement indexés sur les prix de certains biens et services (coûts de réparation et de reconstruction, dépenses médicales…). Un facteur aggravant est que l’inflation des sinistres est souvent nettement supérieure à l’inflation « générale ». La sensibilité est plus grande pour les lignes d’activité à développement long que pour les lignes d’activité à développement court car la réévaluation des passifs à duration longue à la suite d’une révision à la hausse de l’inflation est soumise à un effet cumulatif plus important. Si l’inflation évolue comme prévu – qu’elle soit à un niveau faible ou à un niveau élevé –, la situation est gérable. Mais si elle s’avère supérieure à l’hypothèse d’inflation qui a été « intégrée » dans les provisions techniques/anticipée dans les tarifs, il y a un choc au passif puisque les paiements de sinistres futurs seront plus importants que prévu, i.e., les réserves doivent être « renforcées ». L’activité de réassurance vie n’est quant à elle quasiment pas affectée par l’inflation car les coûts des sinistres – majoritairement liés à des risques biométriques (mortalité, longévité, morbidité, maladies graves…) – ne sont pas indexés sur le niveau des prix car ils consistent en des versements forfaitaires. L’augmentation des taux d’intérêt qui accompagne tôt ou tard la hausse de l’inflation vient ceteris paribus diminuer la valeur des provisions techniques au passif, ce qui compense partiellement l’effet négatif de la hausse de l’inflation, mais elle crée aussi un choc à l’actif en diminuant la valeur de marché des actifs à taux fixe, tels que les obligations d’entreprise et les obligations d’Etat, qui représentent l’essentiel du portefeuille d’investissement des (ré)assureurs, Solvabilité II oblige !

Time is of essence avec l’inflation ! En (ré)assurance, gérer de manière optimale le risque inflationniste nécessite d’agir ex ante pour mettre en œuvre une « stratégie de couverture » : à l’actif, en augmentant la part, dans le portefeuille de placements, des obligations indexées sur l’inflation, des actions, de l’immobilier et des infrastructures, qui sont a priori moins impactés négativement par la hausse de l’inflation et, au passif, en incorporant des clauses de protection spécifiques dans les contrats et en augmentant le poids des lignes d’affaires à développement court, qui sont en termes relatifs beaucoup moins impactées que les lignes d’affaires à développement long. Lorsque l’inflation surgit et augmente brutalement, la réactivité ex post est également essentielle pour minimiser l’impact négatif sur l’entreprise, notamment en adaptant sans délai la tarification des affaires nouvelles aux nouvelles perspectives inflationnistes (voir tableau 1).

Tableau 1 – Impacts de la transition vers un régime d’inflation et de taux d’intérêt plus élevés sur la valeur d’actif nette et la solvabilité d’un réassureur

Source : Scor.

Risques : Comment l’assurance et la réassurance peuvent-elles relever le défi de la couverture de risques de plus en plus corrélés entre eux : événements naturels, pandémies, cyber-risques ?

Denis Kessler : C’est effectivement une question fondamentale pour notre industrie. La (ré)assurance est une opération de mutualisation entre agents économiques, qui fonctionne essentiellement selon un mécanisme de « répartition » : les primes payées par les assurés qui n’ont pas de sinistre financent l’indemnisation de ceux qui ont subi un sinistre. La raison pour laquelle cette « mécanique » assurantielle fonctionne s’énonce simplement : tous les assurés ne subissent pas un sinistre en même temps ! C’est en ce sens que doit être comprise la devise multiséculaire des Lloyd’s qui définit l’assurance comme « the contribution of the many to the misfortune of the few » ! Ce principe de mutualisation, qui constitue le fondement même de l’activité d’assurance, s’appuie sur des bases scientifiques, notamment la théorie des probabilités. En vertu de la « loi des grands nombres » et du « théorème central limite », lorsque l’on combine un grand nombre de risques qui sont, dans une large mesure, indépendants les uns des autres, il se produit un effet de compensation entre ces risques – dit autrement, entre les assurés qui ont un sinistre et les assurés qui n’en ont pas – et la sinistralité agrégée sur l’ensemble du portefeuille de risques devient relativement « prévisible ». Le travail de l’assureur, et encore plus du réassureur, consiste donc à modéliser les risques, à les sélectionner, puis à constituer un portefeuille de risques les plus décorrélés les uns des autres au sein duquel le bénéfice de diversification est optimisé.

La mise en œuvre de cette « recette » éprouvée s’avère toutefois de plus en plus difficile et incertaine. En effet, si les « effets » des risques se faisaient auparavant ressentir à une échelle locale, nationale ou régionale, cela est de moins en moins le cas. Il y a des intrications et des interdépendances de plus en plus nombreuses entre les différents risques, du fait du développement des effets « réseaux » dans tous les domaines : la concentration des populations et des richesses dans le monde, la globalisation, l’interconnexion des chaînes de production et d’approvisionnement au niveau mondial, les développements technologiques… Dans un monde de plus en plus interconnecté, les risques sont de plus en plus sériels, globaux, et de moins en moins circonscrits dans l’espace et dans le temps. Il y a donc une tendance croissante à la « re-corrélation » des risques, notamment dans les événements les plus extrêmes, i.e., dans les « queues » des distributions probabilistes. La crise liée à la pandémie de Covid-19 – qui a entraîné des répercussions majeures sur l’industrie de la (ré)assurance tant au passif qu’à l’actif, et qui a affecté au passif la quasi-totalité des lignes de métier et des zones géographiques – en est la plus parfaite illustration !

Cette évolution de « l’architecture » de l’univers des risques vers une structure de plus en plus en « entrelacs » est un défi de taille pour les (ré)assureurs. Non seulement elle complexifie considérablement la modélisation des risques, mais elle affecte les fondements même du paradigme de la diversification, qui est au cœur du modèle économique de la (ré)assurance ! Cela explique pourquoi les réassureurs adoptent une approche prudente vis-à-vis des risques sériels, avec notamment des limites d’exposition strictes pour se prémunir des « cumuls » de sinistralité. Pour ces risques, tel le risque cyber, cela se traduit ceteris paribus par une capacité de réassurance disponible comparativement plus faible et une prime de risque exigée relativement plus élevée. A l’avenir, la capacité des réassureurs à absorber les chocs et à créer de la valeur dépendra, plus que jamais, de leur capacité à identifier, mesurer et surveiller les cumuls d’exposition ainsi qu’à modéliser les interdépendances dans leurs portefeuilles de risques, à l’échelle mondiale. En d’autres termes, l’expertise technique et une gestion des risques efficiente ont toujours été – et seront de plus en plus – un avantage concurrentiel majeur en (ré)assurance.

Risques : L’évolution des risques, leur perception et leurs modes de couverture se rapprochent-ils au niveau mondial, ou au contraire, dans ce domaine aussi, des écarts se renforcent-ils ?

Denis Kessler : Si les grands principes mathématiques et économiques qui sous-tendent la couverture et l’agrégation des risques sont fondamentalement « universels », la perception des risques, l’approche face aux risques, plus généralement la « culture du risque », varient fortement d’une région à une autre, d’un pays à un autre, d’une population à une autre. Fatum versus contingence, passivité versus réactivité, rôle de l’Etat versus rôle de l’individu, solidarité nationale versus garanties émises par le marché, péréquation entre agents économiques par l’égalisation des termes et conditions des couvertures de risques versus individualisation de ces termes et conditions… Et je devrais évoquer des facteurs tels que la religion qui joue un rôle important dans la culture du risque. Autant de paramètres qui structurent les marchés d’assurance locaux.

D’ailleurs, le droit du contrat d’assurance et le droit des risques présentent encore une dimension largement nationale, même au sein de l’Union européenne. C’est le droit de chaque pays qui définit et caractérise la responsabilité civile, l’indemnisation des dommages corporels, les risques de la construction, la fiscalité de l’épargne, l’organisation du système de santé public, le fonctionnement des régimes de retraite avec divers degrés d’étatisation… Cette diversité d’approches face aux risques entre les différents pays explique la fragmentation des marchés nationaux de l’assurance, qui ont chacun des caractéristiques propres. La culture du risque est en vérité aussi diverse que la gastronomie ! Et la diversité des marchés d’assurance traduit cette variété d’approches face aux risques. Les marchés nationaux sont largement « juxtaposés » en Europe en dépit d’un cadre réglementaire commun. Ils ont chacun leurs spécificités en termes de types de couverture, de produits, de dynamique, d’aversion générale aux risques, etc. En outre, les opérations transfrontalières restent très limitées, les sociétés d’assurance nationales répondant à la demande locale dans chaque pays.

A l’inverse de l’assurance qui a une dimension locale forte, la réassurance est fondamentalement « globale », reposant sur la diversification des risques la plus large possible à l’échelle mondiale. Mais la réassurance est une activité B2B, et les sociétés d’assurance ont une demande de couverture sophistiquée et convergente. Pour reprendre ma métaphore culinaire, il y a une nette tendance à « l’hybridation » et à la « fusion » – les cultures et techniques culinaires s’influencent mutuellement et coexistent de plus en plus dans une même assiette –, la réassurance contribue à faire « voyager » les approches et techniques de couverture des risques d’un marché d’assurance à un autre, ce qui permet notamment aux innovations locales réussies d’être « exportées » et mises en œuvre dans les autres pays.

Risques : Le risque climatique est-il encore assurable ?

Denis Kessler : Les assureurs et réassureurs sont aux premières loges pour assister, depuis plusieurs années, à la multiplication et à l’intensification des « faits de Dieu » relevant de phénomènes atmosphériques extrêmes : tornades, typhons, ouragans, pluies torrentielles, inondations, canicules, sécheresses, incendies de forêt… On constate, de manière générale, un accroissement à la fois de leur fréquence et de leur gravité : ils paraissent plus nombreux, plus destructeurs, plus meurtriers. 2021 a été la cinquième année consécutive marquée par une forte sinistralité en matière de catastrophes naturelles dans le monde, sensiblement supérieure à la moyenne observée au cours du passé. Il semble de plus en plus vraisemblable que ces dérèglements soient, au moins en partie, les conséquences du réchauffement de la planète.

Cette augmentation de la fréquence et de la gravité de certains risques entraîne une hausse du coût desdits risques et, partant, une hausse des primes de (ré)assurance que les agents économiques doivent débourser pour se couvrir contre leurs conséquences. Mais elle ne remet a priori pas en cause l’assurabilité de ces risques. Rappelons ici un point fondamental : il n’y a aucun provisionnement constitué ex ante pour couvrir l’augmentation de la charge de sinistralité future liée au réchauffement climatique. Au demeurant, qui accepterait de payer des surprimes importantes pendant des décennies pour un risque à long terme ? La couverture des catastrophes naturelles se fonde très largement sur la technique de la répartition, selon laquelle les sinistres de l’année sont grosso modo couverts par les primes de la même année. Ainsi, lorsqu’un déficit apparaît en raison de l’augmentation de la charge des sinistres, les primes s’ajustent en hausse les années suivantes. En d’autres termes, si la fréquence et la gravité des événements climatiques augmentent, le marché de la (ré)assurance s’adaptera mécaniquement à ce nouvel environnement de sinistralité accrue en révisant les termes et conditions des contrats de couverture.

Cela dit, trois difficultés majeures peuvent survenir.

La première difficulté concerne la disparition potentielle de l’aléa lui-même. Certains événements climatiques pourraient en effet devenir si répétitifs – voire « permanents » – que l’assurabilité de ces risques serait de facto remise en question. S’il n’y a plus d’aléa et que la survenance du risque devient « certaine », il n’y a plus de (ré)assurance par définition ! Ainsi, si le réchauffement de la planète se traduit par exemple par des inondations permanentes ou par des cyclones récurrents dans certaines régions du monde, l’assurance de ces risques disparaîtra à terme.

La deuxième difficulté concerne la volonté et la capacité des agents économiques à payer (willingness to pay/capacity to pay) les primes de (ré)assurance pour se couvrir contre les catastrophes naturelles. En effet, même si la survenance et la gravité des aléas climatiques demeuraient foncièrement aléatoires, la hausse du coût du risque et donc la hausse des primes pourraient être telles que cela limiterait fortement – voire supprimerait – la demande d’assurance contre ces catastrophes naturelles par les particuliers et les entreprises.

Enfin, la troisième difficulté est que, dans les scénarios les plus pessimistes, le réchauffement pourrait atteindre un point tel qu’il conduirait à des franchissements de seuils (tipping points) qui, par effet domino, feraient changer de « régime » le système climatique. Un tel scénario catastrophe aboutirait à un état de « chaos climatique » dans lequel pourraient émerger de nouveaux types d’événements extrêmes – hypercyclones, méga-inondations, etc. – dont l’ampleur dépasserait de très loin les capacités du marché de couverture des risques…

La thèse avancée par certains régulateurs – notamment l’ancien gouverneur de la Banque d’Angleterre qui présidait le Financial Stability Board – est que le réchauffement climatique pourrait se traduire par un risque systémique pour le secteur de la (ré)assurance, ce qui justifierait un renforcement des exigences en capital de l’industrie. Cette thèse est infondée. Ce renforcement ne servirait à rien – en tout cas pas à garantir la solvabilité du secteur – pour la simple raison qu’une hausse incontrôlée des risques liés au changement climatique ne se traduirait pas par des faillites de (ré)assureurs en chaîne, comme le veut l’hypothèse de systémicité. Face à un accroissement rapide des risques, les acteurs de la (ré)assurance ajusteront les termes et conditions de leurs contrats et, dans la pire des situations, se retireront de ce marché si les risques deviennent à proprement parler inassurables. Il est important d’insister sur le fait que, dans une telle éventualité, ce ne serait aucunement de la « mauvaise volonté » de la part des (ré)assureurs. Rappelons que c’est précisément en assurant les risques que les (ré)assureurs créent de la valeur ! Accuser les (ré)assureurs de ne pas vouloir assurer un risque par mauvaise volonté est donc ubuesque. Si le marché de l’assurance ne proposait plus de protection contre certains risques, ce serait pour des raisons de fond, des raisons techniques afférentes à la nature fondamentale desdits risques et des raisons économiques afférentes à l’équilibre de l’offre et de la demande, qui les rendraient intrinsèquement inassurables. Pour éviter ce scénario du pire qui laisserait la population et les entreprises sans protection en cas de catastrophe, il est urgent d’agir davantage contre le réchauffement climatique, d’investir dans la prévention des risques qui lui sont associés pour garantir leur assurabilité et, le cas échéant, de développer des partenariats public-privé dédiés.

Les (ré)assureurs ont une conscience aiguë de ces développements et depuis longtemps contribuent à la lutte contre le changement climatique. L’industrie de la (ré)assurance a depuis des années sonné le tocsin pour alerter l’opinion publique et les responsables politiques sur l’aggravation de tous les risques associés au changement climatique, comme en atteste la signature par Scor du Pacte mondial des Nations unies dès 2003 et de la Déclaration de Kyoto sur le changement climatique, sous l’égide de l’Association de Genève, en 2009. Un grand nombre de sociétés de (ré)assurance ont pris des mesures en matière tant de souscription que d’investissement pour contribuer à la lutte contre le changement climatique et promouvoir la transition énergétique : en envoyant des signaux clairs à leurs assurés pour qu’ils réduisent leurs émissions de carbone, sous peine de perdre à terme leur couverture (ré)assurantielle, mais aussi en désinvestissant des sociétés contribuant au réchauffement climatique. Enfin, assureurs et réassureurs partagent leur expertise en matière de modélisation des risques avec les différentes parties prenantes, et soutiennent activement toutes les initiatives, telles que celles de l’ONU et de la Banque mondiale, pour trouver des solutions pratiques et applicables pour lutter contre le changement climatique, accompagner la transition énergétique et augmenter la pénétration d’assurance dans les pays les plus exposés aux conséquences du réchauffement de la planète.

Risques : Le phénomène des ILS (insurance-linked securities) va-t-il durer ?

Denis Kessler : Les entrées de capitaux des marchés financiers dans le secteur de la réassurance ont alimenté le développement d’une nouvelle classe d’actifs – les insurance-linked securities (ILS) – au lendemain de l’ouragan Andrew, survenu en 1992. Les ILS ont rapidement été considérés comme des « intrus » ayant le potentiel de « disrupter » la réassurance dite « traditionnelle », pour trois raisons principales. D’une part, les ILS peuvent changer radicalement l’équilibre entre offre et demande sur le marché de la couverture des risques, en permettant in fine à chaque investisseur institutionnel de porter directement du risque de (ré)assurance. D’autre part, les ILS ne sont pas soumis aux mêmes exigences réglementaires ni à la même supervision que les réassureurs traditionnels. Enfin, même si leur liquidité reste limitée, les ILS sont des titres négociables, qui peuvent donc être achetés et vendus sur le marché secondaire.

La contestabilité de l’industrie de la réassurance par les marchés financiers s’est de facto intensifiée. Le marché des ILS a connu un fort développement au cours des trois dernières décennies. L’appétit croissant des investisseurs pour cette classe d’actifs au cours de cette période, et tout particulièrement depuis la grande crise financière, s’explique notamment par le très faible niveau des taux d’intérêt – qui a poussé les investisseurs à chercher du rendement sur des classes d’actifs « alternatives » – ainsi que par le fait que les ILS fournissent des rendements globalement décorrélés du reste des marchés financiers.

Le capital alternatif est désormais un acteur bien établi dans l’écosystème de la (ré)assurance. La part des ILS dans le capital global alloué à la réassurance a crû de 6 % en 2008 à 14 % en 2021. Cette augmentation de l’offre a entraîné une surcapacité importante et a exercé une pression à la baisse sur les prix des couvertures de réassurance, notamment en property cat, au cours de la dernière décennie.

Il est vraisemblable que les ILS vont continuer à se développer. Tant l’offre que la demande d’ILS devraient en effet rester soutenues. S’agissant de l’offre, même si la hausse des taux d’intérêt va modifier l’arbitrage entre actifs risqués et actifs « sans risque », et réduire ceteris paribus l’attrait des ILS par rapport aux obligations d’Etat et aux obligations d’entreprise, cette classe d’actifs demeurera attractive pour de nombreux investisseurs institutionnels, notamment parce qu’elle permet de diversifier les portefeuilles avec un rendement décorrélé de l’évolution des marchés financiers. S’agissant de la demande, les (ré)assureurs continueront à les employer pour diversifier le panel des contreparties leur fournissant de la capacité. En outre, un nombre croissant de pays souhaitent développer des partenariats public-privé s’appuyant sur les ILS, notamment à déclenchement paramétrique, afin de lutter contre le déficit de couverture assurantielle – le protection gap – en augmentant la pénétration de (ré)assurance pour les risques de catastrophes naturelles.

Cela étant, les ILS n’ont pas évincé les réassureurs traditionnels, qui y recourent eux-mêmes pour accroître leurs capacités de souscription et diversifier les contreparties de leurs programmes de rétrocession. Ainsi, les réassureurs émettent environ 25 % des obligations catastrophes ! Quatre « freins » majeurs ont empêché les ILS de véritablement supplanter les réassureurs traditionnels : 1. les ILS ne couvrent que les risques dont la survenance peut être datée (event-driven), à développement court (trois à cinq ans), pour lesquels des données et des modèles établis sont disponibles ; 2. le marché des ILS n’a pas encore subi de véritable « stress test » ; 3. le risque juridique afférent aux ILS est de manière générale plus élevé que celui afférent à la réassurance traditionnelle ; 4. les ILS offrent des couvertures peu diversifiées comparées aux réassureurs, et donc intrinsèquement plus coûteuses.

Pour ces différentes raisons, la réassurance traditionnelle n’a pas été – et j’ai la conviction qu’elle ne sera jamais complètement – « ubérisée » par les ILS. Les ILS constituent bel et bien un complément, et non un substitut, à la réassurance traditionnelle.

La revue Risques

Créée en 1990, la revue Risques apporte des éléments d’analyse et de réflexion sur les grands dossiers de l’assurance et constitue une référence sur les questions de risque et d’assurance dans notre société.

Pilotée par un comité éditorial interdisciplinaire où sont représentés des universitaires de toutes les disciplines du risque et des praticiens de l’assurance, cette revue à caractère scientifique s’adresse à tous les publics.